【行业】光伏专题-把握光伏玻璃投资良机(34页)

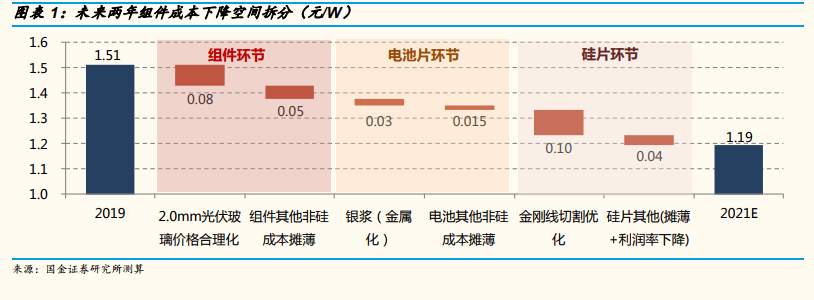

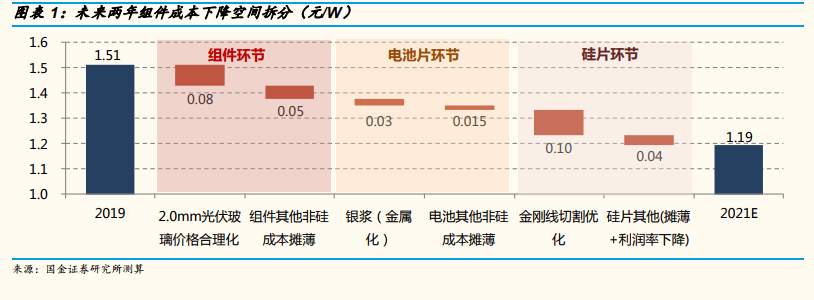

银浆:金属化环节提效降本空间广,可确保未来 3 年内 PERC 电池主流地位稳固。金属化是电池片提效降本的关键环节,未来优化方向主要是通过改变栅线设计及印刷方式来实现浆料单耗及成本下降、电池效率提升,目前各类印刷工艺、网版设计、浆料创新均是为匹配栅线优化设计思路(细栅、密栅、增加高宽比)。现有技术可支撑 PERC 电池量产效率提升1.5~2pct 至 23.5%,叠加浆料单耗下降、硅片成本下降,测算双面 PERC电池降本空间 24%(对应含税价 0.76 元/W),LCOE 下降空间 15~20%(目标 0.26~0.35 元/kWh),N 型组件需降本约 40%才可能在 LCOE 角度与之匹敌,预计追赶时间 3 年以上。转化效率提升及银浆单耗下降导致银浆需求增速低甚至负增长,国产企业若想在激烈竞争中扩大份额则需在技术快速迭代中抓住机遇并具备较强资金实力。 胶膜:PERC 双面双玻渗透率提升带动 POE 胶膜需求复合增速 70~100%,粒子国产化是降本最大希望。相比传统 EVA 胶膜,POE 胶膜更能够帮助双玻组件对抗 PID 衰减,故 PERC 双面双玻渗透率的提升将带动 POE 胶膜/共挤型胶膜需求结构性高增长,测算未来三年 CAGR 70~100%。单玻领域趋势为下层用白色 EVA 胶膜。光伏胶膜已完全国产化且充分竞争,但成本占比 90%的原材料粒子国产化程度低(EVA 国产 17%,POE 完全进口)。因此,拥有 POE 产能且成本较低的企业以及能供应合格粒子的国产企业或可扩大份额。减少入射光损失、降低功率衰减、粒子国产化降本是胶膜环节提效降本主要手段。

胶膜:PERC 双面双玻渗透率提升带动 POE 胶膜需求复合增速 70~100%,粒子国产化是降本最大希望。相比传统 EVA 胶膜,POE 胶膜更能够帮助双玻组件对抗 PID 衰减,故 PERC 双面双玻渗透率的提升将带动 POE 胶膜/共挤型胶膜需求结构性高增长,测算未来三年 CAGR 70~100%。单玻领域趋势为下层用白色 EVA 胶膜。光伏胶膜已完全国产化且充分竞争,但成本占比 90%的原材料粒子国产化程度低(EVA 国产 17%,POE 完全进口)。因此,拥有 POE 产能且成本较低的企业以及能供应合格粒子的国产企业或可扩大份额。减少入射光损失、降低功率衰减、粒子国产化降本是胶膜环节提效降本主要手段。 金刚线:技术进步带来硅片降本空间 20~30%,供需失衡下成本及优质细线供应能力将成为核心竞争力。金刚线在硅片成本中直接占比小但对硅耗影响大。未来通过金刚线及切割技术进步,硅片有 0.4 元/片降本空间:细线化(50 线,降本贡献 0.06 元/片)、薄片化(160 微米,0.08 元/片)、硅料需求减少带来的价格下跌(0.12 元/片)、省线化和快切化以及人工设备改进等(0.14 元/片)。行业红利期已过,测算未来三年光伏金刚线需求及市场规模将萎缩至 2500~3000 万公里、20~30 亿元,而规划产能三倍于供给。我们判断,金刚线企业未来会像其他环节的光伏企业一样比拼成本,拥有成本优势和优质细线供应能力的企业或可通过扩大市场份额的方式实现增长。

金刚线:技术进步带来硅片降本空间 20~30%,供需失衡下成本及优质细线供应能力将成为核心竞争力。金刚线在硅片成本中直接占比小但对硅耗影响大。未来通过金刚线及切割技术进步,硅片有 0.4 元/片降本空间:细线化(50 线,降本贡献 0.06 元/片)、薄片化(160 微米,0.08 元/片)、硅料需求减少带来的价格下跌(0.12 元/片)、省线化和快切化以及人工设备改进等(0.14 元/片)。行业红利期已过,测算未来三年光伏金刚线需求及市场规模将萎缩至 2500~3000 万公里、20~30 亿元,而规划产能三倍于供给。我们判断,金刚线企业未来会像其他环节的光伏企业一样比拼成本,拥有成本优势和优质细线供应能力的企业或可通过扩大市场份额的方式实现增长。

胶膜:PERC 双面双玻渗透率提升带动 POE 胶膜需求复合增速 70~100%,粒子国产化是降本最大希望。相比传统 EVA 胶膜,POE 胶膜更能够帮助双玻组件对抗 PID 衰减,故 PERC 双面双玻渗透率的提升将带动 POE 胶膜/共挤型胶膜需求结构性高增长,测算未来三年 CAGR 70~100%。单玻领域趋势为下层用白色 EVA 胶膜。光伏胶膜已完全国产化且充分竞争,但成本占比 90%的原材料粒子国产化程度低(EVA 国产 17%,POE 完全进口)。因此,拥有 POE 产能且成本较低的企业以及能供应合格粒子的国产企业或可扩大份额。减少入射光损失、降低功率衰减、粒子国产化降本是胶膜环节提效降本主要手段。

胶膜:PERC 双面双玻渗透率提升带动 POE 胶膜需求复合增速 70~100%,粒子国产化是降本最大希望。相比传统 EVA 胶膜,POE 胶膜更能够帮助双玻组件对抗 PID 衰减,故 PERC 双面双玻渗透率的提升将带动 POE 胶膜/共挤型胶膜需求结构性高增长,测算未来三年 CAGR 70~100%。单玻领域趋势为下层用白色 EVA 胶膜。光伏胶膜已完全国产化且充分竞争,但成本占比 90%的原材料粒子国产化程度低(EVA 国产 17%,POE 完全进口)。因此,拥有 POE 产能且成本较低的企业以及能供应合格粒子的国产企业或可扩大份额。减少入射光损失、降低功率衰减、粒子国产化降本是胶膜环节提效降本主要手段。 金刚线:技术进步带来硅片降本空间 20~30%,供需失衡下成本及优质细线供应能力将成为核心竞争力。金刚线在硅片成本中直接占比小但对硅耗影响大。未来通过金刚线及切割技术进步,硅片有 0.4 元/片降本空间:细线化(50 线,降本贡献 0.06 元/片)、薄片化(160 微米,0.08 元/片)、硅料需求减少带来的价格下跌(0.12 元/片)、省线化和快切化以及人工设备改进等(0.14 元/片)。行业红利期已过,测算未来三年光伏金刚线需求及市场规模将萎缩至 2500~3000 万公里、20~30 亿元,而规划产能三倍于供给。我们判断,金刚线企业未来会像其他环节的光伏企业一样比拼成本,拥有成本优势和优质细线供应能力的企业或可通过扩大市场份额的方式实现增长。

金刚线:技术进步带来硅片降本空间 20~30%,供需失衡下成本及优质细线供应能力将成为核心竞争力。金刚线在硅片成本中直接占比小但对硅耗影响大。未来通过金刚线及切割技术进步,硅片有 0.4 元/片降本空间:细线化(50 线,降本贡献 0.06 元/片)、薄片化(160 微米,0.08 元/片)、硅料需求减少带来的价格下跌(0.12 元/片)、省线化和快切化以及人工设备改进等(0.14 元/片)。行业红利期已过,测算未来三年光伏金刚线需求及市场规模将萎缩至 2500~3000 万公里、20~30 亿元,而规划产能三倍于供给。我们判断,金刚线企业未来会像其他环节的光伏企业一样比拼成本,拥有成本优势和优质细线供应能力的企业或可通过扩大市场份额的方式实现增长。