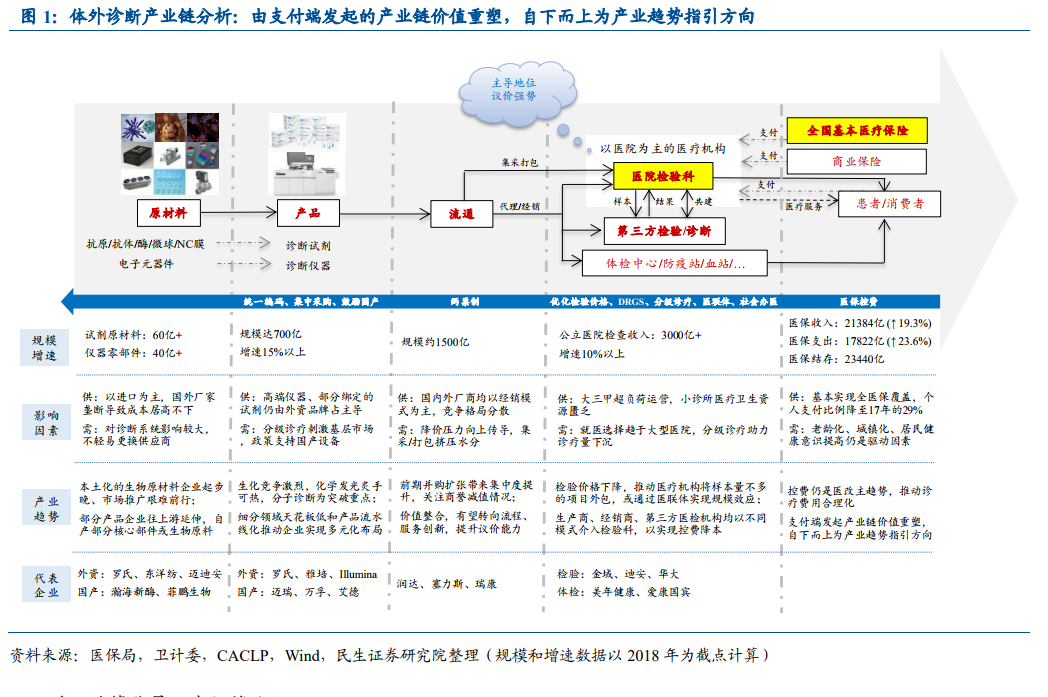

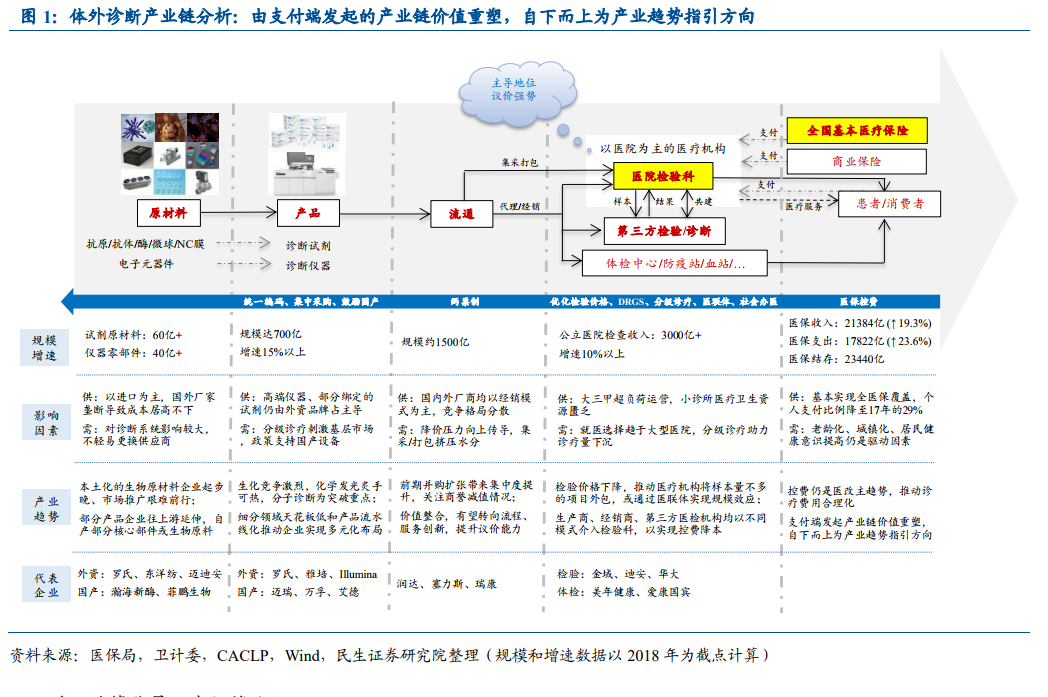

【行业】新医改下,体外诊断行业分析框架(21页)

商业模式和服务项目的壁垒(议价)是服务端企业面临的重要课题。在新医改背景下,特别是医保局控费政策持续推进下,检验价格下降,推动医疗机构基于成本压力外包动力进一步提升,或通过医联体实现规模效应;生产商、经销商、第三方医检机构均以不同方式介入检验科,以协助医疗机构控费降本,同时在这个过程中寻找自身商业模式(共建参与、特检参与、打包采购、实验室质量体系建设)。几家头部的独立医学实验室企业经过前期大范围的跑马圈地,已经初步建立覆盖全国的实验室网络,我们认为其省级实验室盈利能力的提升将是当下更重要的挑战,规模化效应将在这个过程体现逐步明显。 独立医学实验室的核心依然是成本、专业化优势。独立医学实验室(又称第三方医学实验室,简称 ICL)是社会分工精细化的产物,样本集中所带来的规模化效应体现在以下两个方面:1)成本优势:通过集中采购降低试剂/仪器成本、批量检验降低固定成本;例如在单个医院检测样本量少而仪器成本较高的质谱检测,ICL 的成本优势更为显著,有望受益于控费政策提高渗透率。2)专业化优势:通过集中配备专业的诊断人员和先进的技术平台,ICL 在保证结果准确性的同时可提供远多于医院检验科的检测项目。对于一些技术前沿的检验项目,例如临床实验室自建项目(LDT),医院做起来难度大、效益低,而 ICL 的介入有助于提升医院的诊疗水平。跟踪 ICL 企业以及评估其竞争力,我们认为可以通过成本和专业化两个点切入。

净利率提升:公司发展的拐点是否临近?驱动因素主要可以从新旧实验室两方面来分析:1)新建实验室逐步开始步入正轨。公司自建实验室经过 3 年的培育期可以实现盈利(推断依据详见下图),考虑到后期布局地区缺失先发优势、同时竞争环境加剧,盈亏平衡期拉长至 3-5 年,即 2014-2016 年自建的 11 家实验室有望在 2019-2021 年集中实现盈利、释放业绩。其中,2019 年上半年实现盈利的省级实验室由 23 家增加到 27 家。

独立医学实验室的核心依然是成本、专业化优势。独立医学实验室(又称第三方医学实验室,简称 ICL)是社会分工精细化的产物,样本集中所带来的规模化效应体现在以下两个方面:1)成本优势:通过集中采购降低试剂/仪器成本、批量检验降低固定成本;例如在单个医院检测样本量少而仪器成本较高的质谱检测,ICL 的成本优势更为显著,有望受益于控费政策提高渗透率。2)专业化优势:通过集中配备专业的诊断人员和先进的技术平台,ICL 在保证结果准确性的同时可提供远多于医院检验科的检测项目。对于一些技术前沿的检验项目,例如临床实验室自建项目(LDT),医院做起来难度大、效益低,而 ICL 的介入有助于提升医院的诊疗水平。跟踪 ICL 企业以及评估其竞争力,我们认为可以通过成本和专业化两个点切入。

净利率提升:公司发展的拐点是否临近?驱动因素主要可以从新旧实验室两方面来分析:1)新建实验室逐步开始步入正轨。公司自建实验室经过 3 年的培育期可以实现盈利(推断依据详见下图),考虑到后期布局地区缺失先发优势、同时竞争环境加剧,盈亏平衡期拉长至 3-5 年,即 2014-2016 年自建的 11 家实验室有望在 2019-2021 年集中实现盈利、释放业绩。其中,2019 年上半年实现盈利的省级实验室由 23 家增加到 27 家。

独立医学实验室的核心依然是成本、专业化优势。独立医学实验室(又称第三方医学实验室,简称 ICL)是社会分工精细化的产物,样本集中所带来的规模化效应体现在以下两个方面:1)成本优势:通过集中采购降低试剂/仪器成本、批量检验降低固定成本;例如在单个医院检测样本量少而仪器成本较高的质谱检测,ICL 的成本优势更为显著,有望受益于控费政策提高渗透率。2)专业化优势:通过集中配备专业的诊断人员和先进的技术平台,ICL 在保证结果准确性的同时可提供远多于医院检验科的检测项目。对于一些技术前沿的检验项目,例如临床实验室自建项目(LDT),医院做起来难度大、效益低,而 ICL 的介入有助于提升医院的诊疗水平。跟踪 ICL 企业以及评估其竞争力,我们认为可以通过成本和专业化两个点切入。

净利率提升:公司发展的拐点是否临近?驱动因素主要可以从新旧实验室两方面来分析:1)新建实验室逐步开始步入正轨。公司自建实验室经过 3 年的培育期可以实现盈利(推断依据详见下图),考虑到后期布局地区缺失先发优势、同时竞争环境加剧,盈亏平衡期拉长至 3-5 年,即 2014-2016 年自建的 11 家实验室有望在 2019-2021 年集中实现盈利、释放业绩。其中,2019 年上半年实现盈利的省级实验室由 23 家增加到 27 家。

独立医学实验室的核心依然是成本、专业化优势。独立医学实验室(又称第三方医学实验室,简称 ICL)是社会分工精细化的产物,样本集中所带来的规模化效应体现在以下两个方面:1)成本优势:通过集中采购降低试剂/仪器成本、批量检验降低固定成本;例如在单个医院检测样本量少而仪器成本较高的质谱检测,ICL 的成本优势更为显著,有望受益于控费政策提高渗透率。2)专业化优势:通过集中配备专业的诊断人员和先进的技术平台,ICL 在保证结果准确性的同时可提供远多于医院检验科的检测项目。对于一些技术前沿的检验项目,例如临床实验室自建项目(LDT),医院做起来难度大、效益低,而 ICL 的介入有助于提升医院的诊疗水平。跟踪 ICL 企业以及评估其竞争力,我们认为可以通过成本和专业化两个点切入。

净利率提升:公司发展的拐点是否临近?驱动因素主要可以从新旧实验室两方面来分析:1)新建实验室逐步开始步入正轨。公司自建实验室经过 3 年的培育期可以实现盈利(推断依据详见下图),考虑到后期布局地区缺失先发优势、同时竞争环境加剧,盈亏平衡期拉长至 3-5 年,即 2014-2016 年自建的 11 家实验室有望在 2019-2021 年集中实现盈利、释放业绩。其中,2019 年上半年实现盈利的省级实验室由 23 家增加到 27 家。