【行业】大宗金属-七种指标,牛在当下(17页)

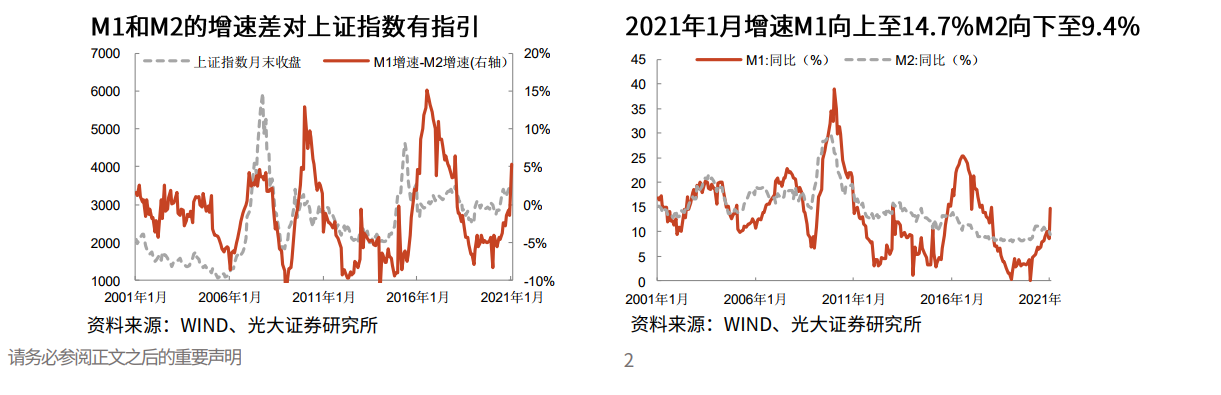

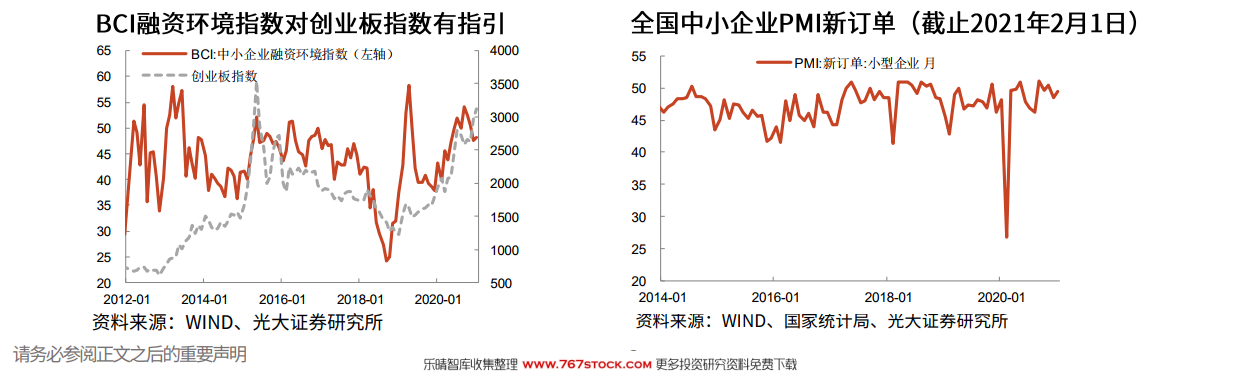

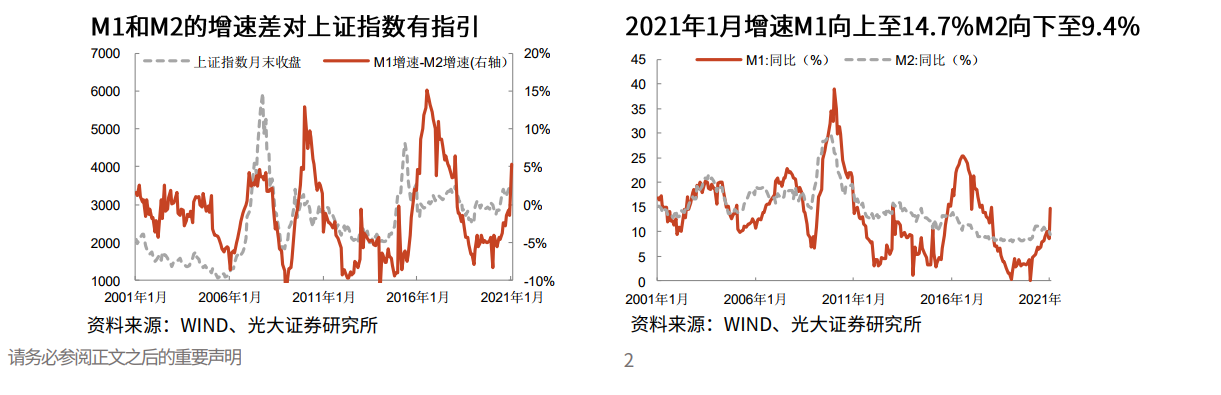

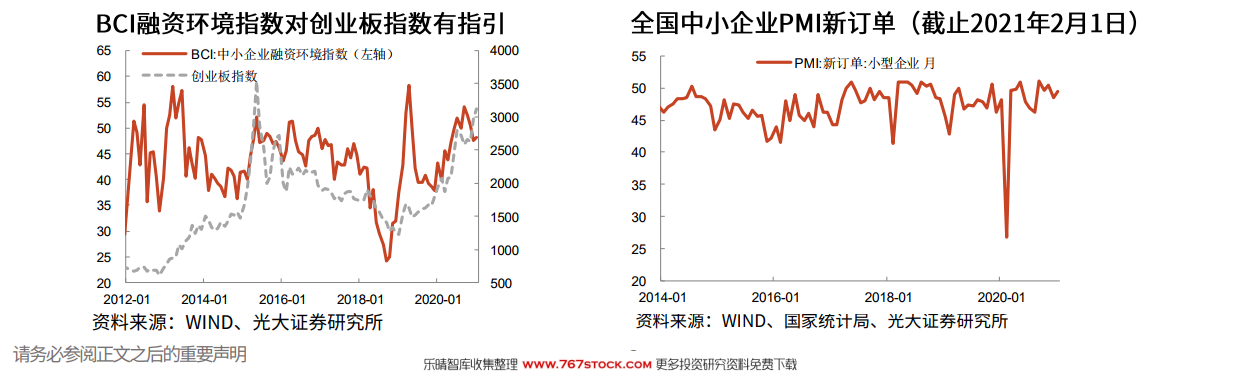

M1和M2增速差与上证指数在大部分时期存在一定的正向相关性。M2=M1(M0+单位活期存款)+准货币(单位定期存款+个人存款+其他存款)。M1-M2增速变大,说明准货币变少,个人和企业将资金拿去消费、投资,这反映经济逐步好转。 2020年1月以来,该增速差值持续震荡修复:由2020年1月的-8.4%已修复至2020年11月的-0.7%、再到2021年1月的5.3%,创2018年2月以来新高,这有利于上证指数上涨;2007年在5%左右徘徊时,上证指数曾暴涨。但我们同时也要注意到,该增速差值历史上超过5%的次数并不多、时间并不长。 BCI融资环境指数对创业板指数有指引。创业板指数与BCI中小企业融资环境指数在2014年以后存在较强的相关性。中小企业是“困难群众”,其融资环境受到政策面的高度关注,而中小企业融资环境指数存在均值回归的规律:超过55、低于40的时间都不长久。 BCI中小企业融资环境指数在2020年10月1日已达到54、然后持续下降至2021年1月1日的47.52,2月1日小幅反弹至48.08,总体来看,拐头向下的概率在加大,这不利于创业板的表现。

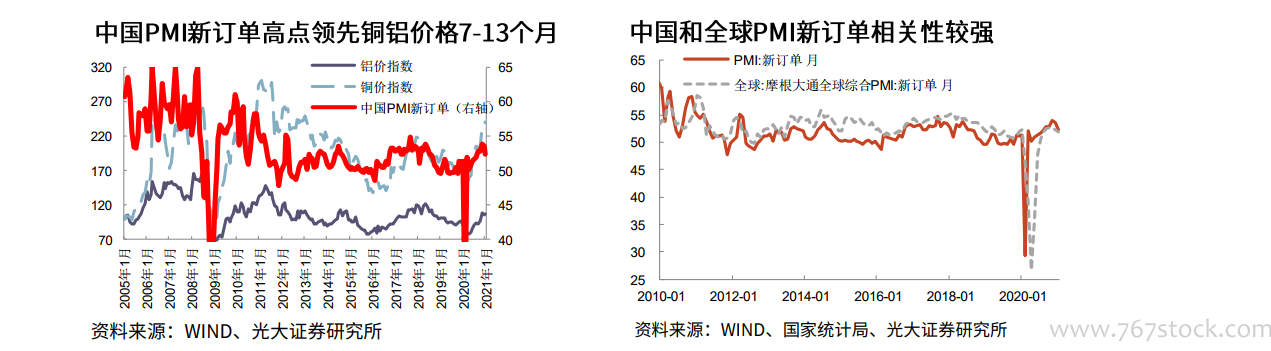

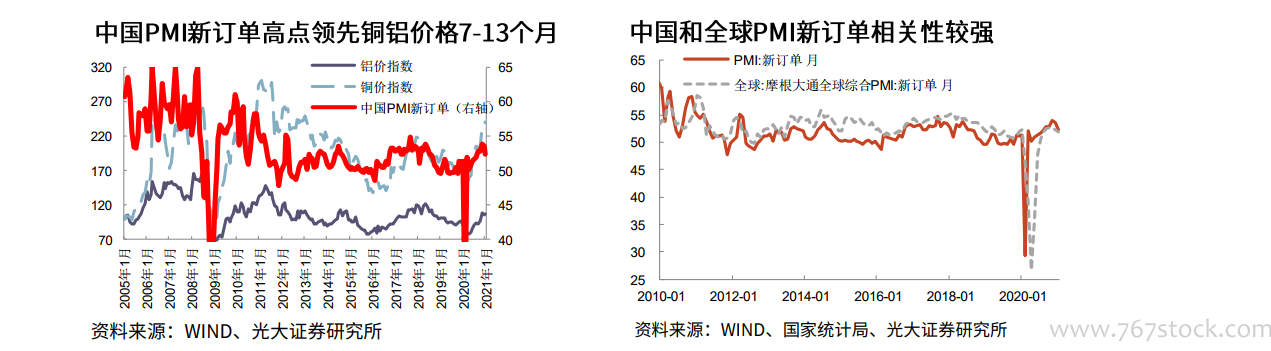

BCI融资环境指数对创业板指数有指引。创业板指数与BCI中小企业融资环境指数在2014年以后存在较强的相关性。中小企业是“困难群众”,其融资环境受到政策面的高度关注,而中小企业融资环境指数存在均值回归的规律:超过55、低于40的时间都不长久。 BCI中小企业融资环境指数在2020年10月1日已达到54、然后持续下降至2021年1月1日的47.52,2月1日小幅反弹至48.08,总体来看,拐头向下的概率在加大,这不利于创业板的表现。 中国PMI新订单对大宗商品价格有指引。自2008年以来,LME铜价、铝价均与中国PMI新订单指数在大的趋势总体一致,在大部分时期,PMI新订单的阶段性高点对铜、铝、钢价格的高点有领先性。 在2007年5月、2010年1月、2017年10月发生过三次PMI新订单高点,中国PMI新订单高点领先铜铝价格7-13个月。中国和全球PMI新订单相关性较强,最近一波的高点均出现在2020年11月,并在2021年1月、2月出现连续2个月的环比回落。从与PMI新订单的历史相关性,铜铝价格高点在下半年,钢可能在年中。

中国PMI新订单对大宗商品价格有指引。自2008年以来,LME铜价、铝价均与中国PMI新订单指数在大的趋势总体一致,在大部分时期,PMI新订单的阶段性高点对铜、铝、钢价格的高点有领先性。 在2007年5月、2010年1月、2017年10月发生过三次PMI新订单高点,中国PMI新订单高点领先铜铝价格7-13个月。中国和全球PMI新订单相关性较强,最近一波的高点均出现在2020年11月,并在2021年1月、2月出现连续2个月的环比回落。从与PMI新订单的历史相关性,铜铝价格高点在下半年,钢可能在年中。

BCI融资环境指数对创业板指数有指引。创业板指数与BCI中小企业融资环境指数在2014年以后存在较强的相关性。中小企业是“困难群众”,其融资环境受到政策面的高度关注,而中小企业融资环境指数存在均值回归的规律:超过55、低于40的时间都不长久。 BCI中小企业融资环境指数在2020年10月1日已达到54、然后持续下降至2021年1月1日的47.52,2月1日小幅反弹至48.08,总体来看,拐头向下的概率在加大,这不利于创业板的表现。

BCI融资环境指数对创业板指数有指引。创业板指数与BCI中小企业融资环境指数在2014年以后存在较强的相关性。中小企业是“困难群众”,其融资环境受到政策面的高度关注,而中小企业融资环境指数存在均值回归的规律:超过55、低于40的时间都不长久。 BCI中小企业融资环境指数在2020年10月1日已达到54、然后持续下降至2021年1月1日的47.52,2月1日小幅反弹至48.08,总体来看,拐头向下的概率在加大,这不利于创业板的表现。 中国PMI新订单对大宗商品价格有指引。自2008年以来,LME铜价、铝价均与中国PMI新订单指数在大的趋势总体一致,在大部分时期,PMI新订单的阶段性高点对铜、铝、钢价格的高点有领先性。 在2007年5月、2010年1月、2017年10月发生过三次PMI新订单高点,中国PMI新订单高点领先铜铝价格7-13个月。中国和全球PMI新订单相关性较强,最近一波的高点均出现在2020年11月,并在2021年1月、2月出现连续2个月的环比回落。从与PMI新订单的历史相关性,铜铝价格高点在下半年,钢可能在年中。

中国PMI新订单对大宗商品价格有指引。自2008年以来,LME铜价、铝价均与中国PMI新订单指数在大的趋势总体一致,在大部分时期,PMI新订单的阶段性高点对铜、铝、钢价格的高点有领先性。 在2007年5月、2010年1月、2017年10月发生过三次PMI新订单高点,中国PMI新订单高点领先铜铝价格7-13个月。中国和全球PMI新订单相关性较强,最近一波的高点均出现在2020年11月,并在2021年1月、2月出现连续2个月的环比回落。从与PMI新订单的历史相关性,铜铝价格高点在下半年,钢可能在年中。