【行业】半导体设备产业链(47页)

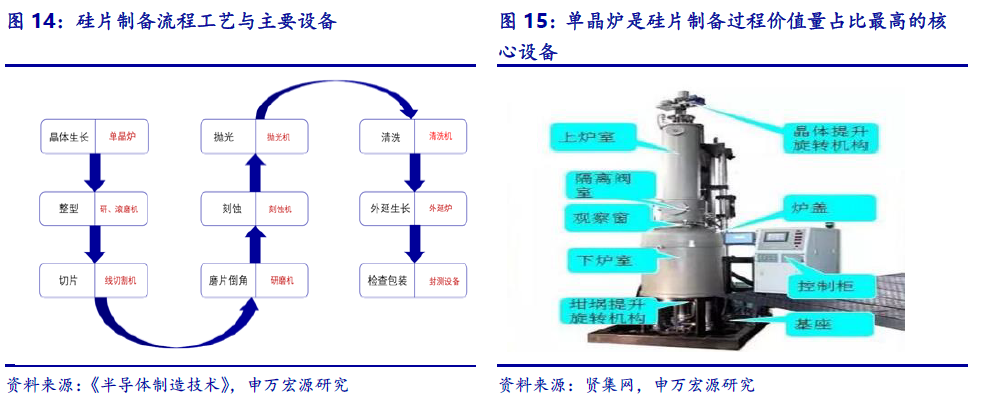

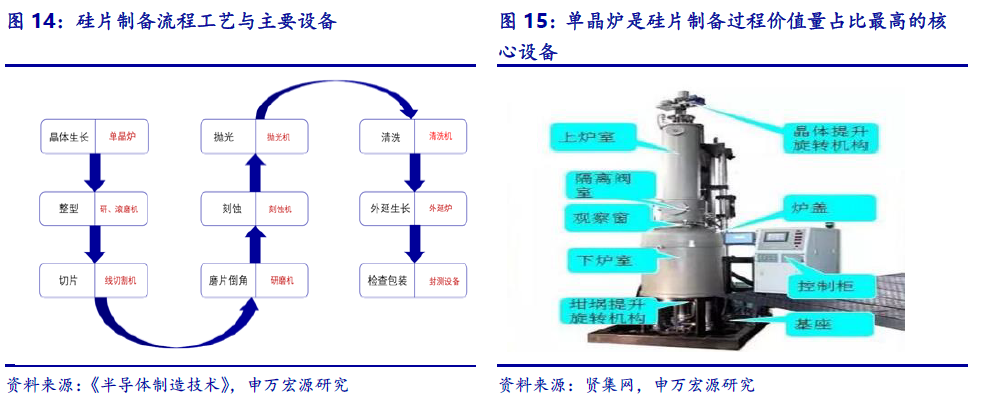

半导体核心产业链为IC 设计、IC 制造、封装测试,垂直分工模式持续深化。半导体产业链上游为硅片、光刻胶、靶材、清洗液等原材料以及光刻机、刻蚀机、单晶炉等众多半导体设备作为支撑产业;核心产业链为IC 设计、IC 制造以及封装测试3 大环节,由于Foundry(只进行芯片生产制造)、Fabless(专业从事IC 设计)模式诞生,设计、制造、封测业务开始相互独立,Fabless 公司业绩增长明显高于IDM(从设计到封测再到消费业务总包)公司,造成了IDM 公司开始向Fab-lite 模式发展,集中精力于优势产品,产业垂直分工模式持续深化;下游为消费电子、通信、汽车电子、计算机等产业以及物联网、人工智能、5G、VR/AR 等新兴工业领域。 行业销售额达4122 亿美元,未来几年保持7%的CAGR。据WSTS 统计,2017 年全球半导体行业销售额为4122 亿美元,同比增速21.6%,创下历年新高,我们预测未来3年全球半导体行业销售额年均增速达7%,至2020 年超过5000 亿美元。据美国半导体行业协会(SIA)数据,2018 年4 月份全球半导体销售额376 亿美元,同比飙升20.2%,新年开局十分强劲,美洲地区销售额增长最快,为34.1%,中国地区紧随其后,同比增长22.1%,环比持平,行业景气度有增无减。短期内,半导体市场增长依然非常乐观,预计2018 年继续保持高增长态势。

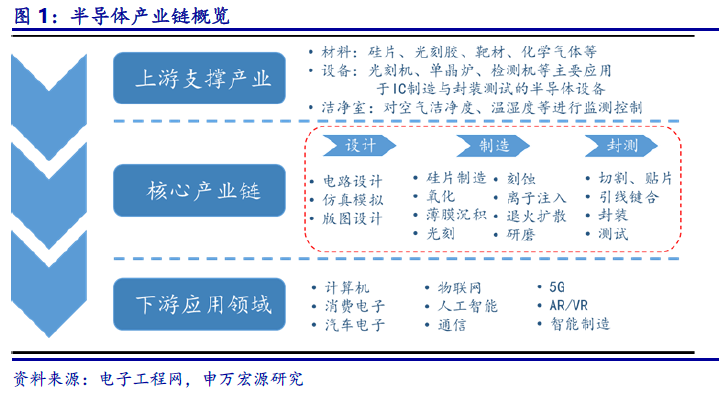

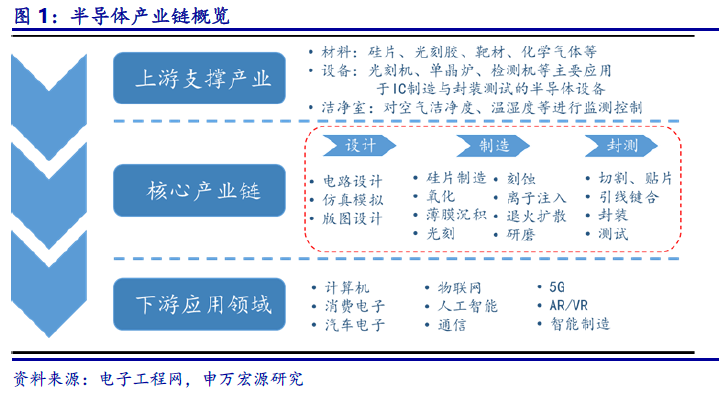

行业销售额达4122 亿美元,未来几年保持7%的CAGR。据WSTS 统计,2017 年全球半导体行业销售额为4122 亿美元,同比增速21.6%,创下历年新高,我们预测未来3年全球半导体行业销售额年均增速达7%,至2020 年超过5000 亿美元。据美国半导体行业协会(SIA)数据,2018 年4 月份全球半导体销售额376 亿美元,同比飙升20.2%,新年开局十分强劲,美洲地区销售额增长最快,为34.1%,中国地区紧随其后,同比增长22.1%,环比持平,行业景气度有增无减。短期内,半导体市场增长依然非常乐观,预计2018 年继续保持高增长态势。 历经3 次转移,半导体行业重心正迁至中国大陆。上世纪四五十年代随着军用、商用计算机的出现,至70 年代硅谷形成,美国成为世界上半导体行业的领头人;80 年代日本政府与产业界经过努力开发基于DRAM 的IDM 商业模式,实现半导体行业的崛起,超越美国在全球市场处于领先;之后韩国抓住PC 端消费机遇,加上政府与财团支持,在半导体产业中抢占了市场先机,在DRAM 市场达到80%的占有率,一举将产业重心迁至韩国;中国台湾在60 年代切入IC 后段封装测试,受益于初期外企在台设厂与80 年代垂直分工模式加深,以及本地企业如台积电等崛起,依靠晶圆代工带动全产业链发展;在目前半导体行业景气周期中,中国大陆成为最大消费市场,2017 年中国集成电路产业销售额达到5411.3 亿元,产业发展速度全球领先,行业重心正转移至中国大陆。

历经3 次转移,半导体行业重心正迁至中国大陆。上世纪四五十年代随着军用、商用计算机的出现,至70 年代硅谷形成,美国成为世界上半导体行业的领头人;80 年代日本政府与产业界经过努力开发基于DRAM 的IDM 商业模式,实现半导体行业的崛起,超越美国在全球市场处于领先;之后韩国抓住PC 端消费机遇,加上政府与财团支持,在半导体产业中抢占了市场先机,在DRAM 市场达到80%的占有率,一举将产业重心迁至韩国;中国台湾在60 年代切入IC 后段封装测试,受益于初期外企在台设厂与80 年代垂直分工模式加深,以及本地企业如台积电等崛起,依靠晶圆代工带动全产业链发展;在目前半导体行业景气周期中,中国大陆成为最大消费市场,2017 年中国集成电路产业销售额达到5411.3 亿元,产业发展速度全球领先,行业重心正转移至中国大陆。 中国半导体需求占全球30%,集成电路销售额达5400 亿元成最大下游市场。2017年,中国半导体销售额达1315 亿美元,同比增速22.5%,占全球市场销售额比重高达约30%,其中集成电路销售额达5411.3 亿元,中国已然成为全世界最大的半导体下游市场。

中国半导体需求占全球30%,集成电路销售额达5400 亿元成最大下游市场。2017年,中国半导体销售额达1315 亿美元,同比增速22.5%,占全球市场销售额比重高达约30%,其中集成电路销售额达5411.3 亿元,中国已然成为全世界最大的半导体下游市场。 集成电路进口额连年超2000 亿美元位居进口产品之首,核心技术仍被国外垄断。数据显示,自2013 年来,中国集成电路进口额连年超过2000 亿美元,2017 年更是高达2601亿美元,进口数量已接近4000 亿个,同比增速5 年来稳定在10%左右。显然,集成电路已连续多年成为国内最大进口产品,12 寸硅片基本完全依赖进口。2017 年,集成电路出口金额669 亿美元,进出口逆差达1932 亿美元,行业对外依存度高居不下。此外,如热处理设备、光刻机、探针台等半导体设备基本依赖进口,国产化率很低,核心技术仍未突破。

集成电路进口额连年超2000 亿美元位居进口产品之首,核心技术仍被国外垄断。数据显示,自2013 年来,中国集成电路进口额连年超过2000 亿美元,2017 年更是高达2601亿美元,进口数量已接近4000 亿个,同比增速5 年来稳定在10%左右。显然,集成电路已连续多年成为国内最大进口产品,12 寸硅片基本完全依赖进口。2017 年,集成电路出口金额669 亿美元,进出口逆差达1932 亿美元,行业对外依存度高居不下。此外,如热处理设备、光刻机、探针台等半导体设备基本依赖进口,国产化率很低,核心技术仍未突破。

行业销售额达4122 亿美元,未来几年保持7%的CAGR。据WSTS 统计,2017 年全球半导体行业销售额为4122 亿美元,同比增速21.6%,创下历年新高,我们预测未来3年全球半导体行业销售额年均增速达7%,至2020 年超过5000 亿美元。据美国半导体行业协会(SIA)数据,2018 年4 月份全球半导体销售额376 亿美元,同比飙升20.2%,新年开局十分强劲,美洲地区销售额增长最快,为34.1%,中国地区紧随其后,同比增长22.1%,环比持平,行业景气度有增无减。短期内,半导体市场增长依然非常乐观,预计2018 年继续保持高增长态势。

行业销售额达4122 亿美元,未来几年保持7%的CAGR。据WSTS 统计,2017 年全球半导体行业销售额为4122 亿美元,同比增速21.6%,创下历年新高,我们预测未来3年全球半导体行业销售额年均增速达7%,至2020 年超过5000 亿美元。据美国半导体行业协会(SIA)数据,2018 年4 月份全球半导体销售额376 亿美元,同比飙升20.2%,新年开局十分强劲,美洲地区销售额增长最快,为34.1%,中国地区紧随其后,同比增长22.1%,环比持平,行业景气度有增无减。短期内,半导体市场增长依然非常乐观,预计2018 年继续保持高增长态势。 历经3 次转移,半导体行业重心正迁至中国大陆。上世纪四五十年代随着军用、商用计算机的出现,至70 年代硅谷形成,美国成为世界上半导体行业的领头人;80 年代日本政府与产业界经过努力开发基于DRAM 的IDM 商业模式,实现半导体行业的崛起,超越美国在全球市场处于领先;之后韩国抓住PC 端消费机遇,加上政府与财团支持,在半导体产业中抢占了市场先机,在DRAM 市场达到80%的占有率,一举将产业重心迁至韩国;中国台湾在60 年代切入IC 后段封装测试,受益于初期外企在台设厂与80 年代垂直分工模式加深,以及本地企业如台积电等崛起,依靠晶圆代工带动全产业链发展;在目前半导体行业景气周期中,中国大陆成为最大消费市场,2017 年中国集成电路产业销售额达到5411.3 亿元,产业发展速度全球领先,行业重心正转移至中国大陆。

历经3 次转移,半导体行业重心正迁至中国大陆。上世纪四五十年代随着军用、商用计算机的出现,至70 年代硅谷形成,美国成为世界上半导体行业的领头人;80 年代日本政府与产业界经过努力开发基于DRAM 的IDM 商业模式,实现半导体行业的崛起,超越美国在全球市场处于领先;之后韩国抓住PC 端消费机遇,加上政府与财团支持,在半导体产业中抢占了市场先机,在DRAM 市场达到80%的占有率,一举将产业重心迁至韩国;中国台湾在60 年代切入IC 后段封装测试,受益于初期外企在台设厂与80 年代垂直分工模式加深,以及本地企业如台积电等崛起,依靠晶圆代工带动全产业链发展;在目前半导体行业景气周期中,中国大陆成为最大消费市场,2017 年中国集成电路产业销售额达到5411.3 亿元,产业发展速度全球领先,行业重心正转移至中国大陆。 中国半导体需求占全球30%,集成电路销售额达5400 亿元成最大下游市场。2017年,中国半导体销售额达1315 亿美元,同比增速22.5%,占全球市场销售额比重高达约30%,其中集成电路销售额达5411.3 亿元,中国已然成为全世界最大的半导体下游市场。

中国半导体需求占全球30%,集成电路销售额达5400 亿元成最大下游市场。2017年,中国半导体销售额达1315 亿美元,同比增速22.5%,占全球市场销售额比重高达约30%,其中集成电路销售额达5411.3 亿元,中国已然成为全世界最大的半导体下游市场。 集成电路进口额连年超2000 亿美元位居进口产品之首,核心技术仍被国外垄断。数据显示,自2013 年来,中国集成电路进口额连年超过2000 亿美元,2017 年更是高达2601亿美元,进口数量已接近4000 亿个,同比增速5 年来稳定在10%左右。显然,集成电路已连续多年成为国内最大进口产品,12 寸硅片基本完全依赖进口。2017 年,集成电路出口金额669 亿美元,进出口逆差达1932 亿美元,行业对外依存度高居不下。此外,如热处理设备、光刻机、探针台等半导体设备基本依赖进口,国产化率很低,核心技术仍未突破。

集成电路进口额连年超2000 亿美元位居进口产品之首,核心技术仍被国外垄断。数据显示,自2013 年来,中国集成电路进口额连年超过2000 亿美元,2017 年更是高达2601亿美元,进口数量已接近4000 亿个,同比增速5 年来稳定在10%左右。显然,集成电路已连续多年成为国内最大进口产品,12 寸硅片基本完全依赖进口。2017 年,集成电路出口金额669 亿美元,进出口逆差达1932 亿美元,行业对外依存度高居不下。此外,如热处理设备、光刻机、探针台等半导体设备基本依赖进口,国产化率很低,核心技术仍未突破。